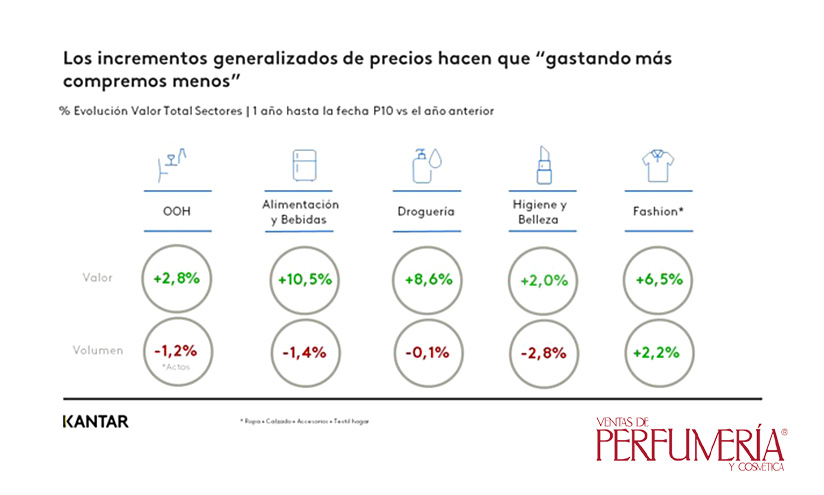

El sector de la higiene y la belleza está creciendo a un ritmo del 2% en lo que llevamos de año (hasta octubre) respecto al mismo periodo del año pasado. Más gasto doméstico por un 5% de incremento de precios, pero menos volumen, mientras las unidades compradas se han reducido un 2,8%, según refleja el informe ‘Los nuevos liderazgos de la distribución beauty”, de Kantar Worldpanel.

Nos encontramos en un contexto de mercado y del entorno cada vez más inflacionario y de contención del gasto, en el que la frecuencia de compra sigue desacelerándose, con un impacto claro en la compra media por individuo. En 2020 se compraban 26,1 unidades por comprador y en 2023 esa cifra ha bajado a 24,4. Como consecuencia de estos cambios de hábitos, cada acto de compra es cada vez más relevante y decisivo.

La subida de los precios está siendo una de las claves que explican el comportamiento de compra del consumidor y a qué destina su presupuesto.

La media de incremento de precios en perfumería e higiene alcanza el 5%, centrándose, especialmente en las categorías de aseo (+5,4%), seguido de productos para el cuidado del cabello (+3,3%), frente a la cosmética color, que ha experimentado un descenso importante de precio (-4,5%), por el mix entre el tipo de producto que se compra, el canal y las marcas.

Ante la situación de contención del gasto y la búsqueda de ahorro, la marca del distribuidor gana presencia en todas las categorías, avanzando en el terreno de la belleza, donde menos desarrollada estaba y donde ya consigue cuotas significativas en categorías como la cosmética color (22,4%), cosmética facial (14.1%) o incluso en fragancias (6,9%)

El estudio de Kantar Worldpanel, entre otras conclusiones, destaca el caso particular de las fragancias Ya que es la única categoría que gana en penetración (compradores), alcanzando ya el 40,4% (+0,8% p.p. con respecto al mismo periodo del año pasado).

El caso particular del lujo

Es tal la particularidad de las fragancias, que en el caso del segmento del lujo, (afectado por la contención del gasto y perdiendo penetración (-0,8%) y compra media), esta categoría se convierte en valor refugio y aglutina ya el 85,6% del gasto total que se destina a las marcas selectivas, casi siete puntos más que hace un año, respecto a las otras categorías donde las marcas de lujo están presentes, como el cuidado de la piel y el maquillaje.

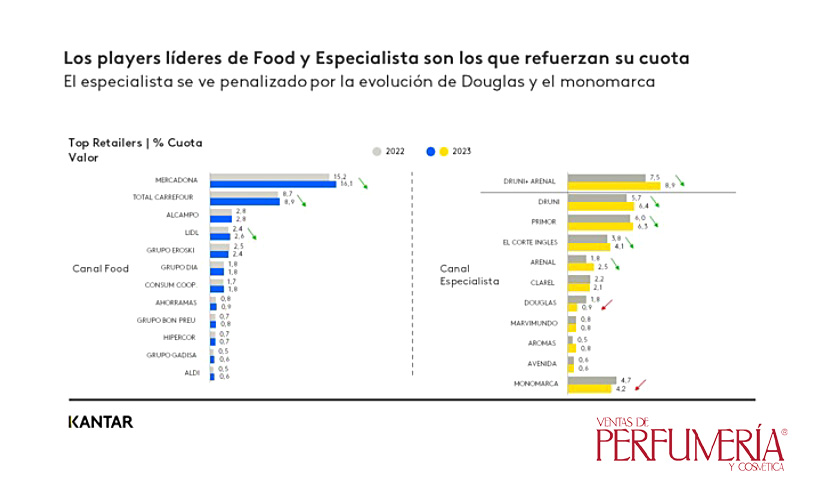

Mercadona lidera la cuota, pero Druni, Arenal y Primor atraen clientes

El ecommece, exceptuando el segmento moda, tocó techo en 2022 y durante el año ha ido perdiendo cuota, ante un consumidor que ha vuelto a la tienda física.

En este entorno más offline, existen dos modelos muy diferenciados, el del canal food (hiper/super), con mucho foco en las categorías de aseo e higiene y que concentra el 45,3% del mercado, liderado por Mercadona, que alcanza un 16,1% de cuota valor; y el de las cadenas especializadas, con su foco en las categorías de belleza y las marcas de lujo, donde la fusión entre Druni/Arenal les hace liderar el mercado con una cuota del 8,9%.

Pero frente a las cuotas de mercado, captar clientes es fundamental para seguir creciendo a medio plazo, y eso solo lo consiguen las cadenas especializadas, y sobre todo Druni y Primor. Estas cadenas están diversificando su surtido hacia categorías de aseo y otras marcas y consiguiendo atraer a más compradores. Frente a esta estrategia está la de aquellas cadenas que están potenciando su marca propia y, a pesar de lo que puede suponer en ahorro para el consumidor, están perdiendo compradores.

“Estamos ante la recta final del año con Black Friday y la Navidad, momentos vitales para el sector, que marcarán un buen cierre del ejercicio, en especial para categorías como las fragancias y el cuidado de la piel, en las que las marcas de lujo juegan un rol fundamental. Pero el sector debe seguir trabajando sus estrategias futuras y las marcas deben maximizar su potencial con inversión en medios, surtido, innovación…, y el retail debe aprovecharlo ampliando surtido de categorías y marcas”, señala Rosa Pilar López, Fashion&Business director en Kantar Worldpanel.